現在、数多くの節税対策、補助金・助成金がありますが、本記事をご覧の皆様はご活用されておりますでしょうか。

例えば、「小規模企業共済」は積み立て型の退職金制度で、掛金を全額所得控除できます。

「業務改善助成金」は事業場内最低賃金を引き上げ、生産性が向上する設備投資を行った際に最大600万円の助成金が出ます。

しかしながら、「手間と時間がかかりそう」「自分でできるか不安」「効果が出るのだろうか」というイメージから取り組めていない方も多いのではないでしょうか。

そこで、今回は節税をお考えいただくきっかけづくりのために、給与所得者(役員報酬含む)、個人事業主など、所得税・住民税を納税している方が「年内に」「簡単に」「効果が実感しやすい」節税方法を、シミュレーションを交えてご紹介させていただきます。 ※各データ2023年11月時点のものとなります。

所得税・住民税とは

今回ご紹介させていただく内容は、個人の所得税・住民税の節税になります。

まずは、双方の性質からご紹介いたします。

①所得税

所得税とは、年間総支給額から各種控除を行った課税総所得金額に対し、所定の税率をかけて算出された額です。

②住民税

住民税とは、年間総支給額から各種控除を行った課税総所得金額に対し、所定の税率をかけて均等割5,000円を加算した額です。

所得控除の各制度

①生命保険料控除

納税者が生命保険料、介護医療保険料及び個人年金保険料の対象となる保険料や共済掛金等を支払った際に、一定の金額が所得控除の対象となります。

なお、今回は平成24年1月1日以後に締結した保険契約等に係る保険料、いわゆる新生命保険料のみを対象として執筆しております。

◆対象の保険

加入する保険の種類によって控除できる区分が異なります。

〇新生命保険料…死亡保険や学資保険等

〇介護医療保険料…医療保険やがん保険、介護保険等

〇新個人年金保険料…個人年金保険のうち、さらに下記の要件を満たす場合に控除の対象となります。

<個人年金保険料控除の要件>

・保険料の払込期間は10年以上定期に支払うこと

・年金の受け取り開始年齢が60歳以上、なおかつ受け取り期間が10年以上

・個人年金保険料税制適格特約を付帯すること

(個人年金保険料税制適格特約を付帯しなかった場合、新生命保険料控除の対象になります)

◆注意点

・生命保険料控除の対象となる生命保険契約等とは、その保険金等の受取人のすべてが、自己または自己の配偶者その他の親族であることが要件です。

・保険期間が5年未満の契約で、いわゆる貯蓄保険や貯蓄共済は含まれません。

◆生命保険料控除の金額

新生命保険料、介護医療保険料、新個人年金保険料それぞれ以下の表で計算し、控除額を算出します。

所得税

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 払込保険料等の全額 |

| 20,000円超~40,000円以下 | 払込保険料等×1/2+10,000円 |

| 40,000円超~80,000円以下 | 払込保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

3つの保険区分ごとに控除上限額は40,000円、最大控除額は120,000円です。

住民税

| 年間の支払保険料等 | 控除額 |

|---|---|

| 12,000円以下 | 払込保険料等の全額 |

| 12,000円超~32,000円以下 | 払込保険料等×1/2+6,000円 |

| 32,000円超~56,000円以下 | 払込保険料等×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

3つの保険区分ごとに控除上限額は28,000円ですが、最大控除額は70,000円までです。

◆ポイント

・1月1日から12月31日までに支払う保険料、共済掛金が控除の対象になります。

年払いの場合は支払った額が今年の控除対象金額になりますが、月払いの場合は仮に11月に加入した場合、2か月分の保険料のみが控除対象になります。

②iDeCo(個人型確定拠出年金)

公的年金に上乗せできる私的年金制度の一つであり、 自分で運用方法の選択、掛金の拠出を行います。拠出金額の全額が所得控除の対象となります。

掛金は65歳になるまで拠出することが可能であり、60歳以降に掛金とその運用益をもとに給付を受け取ることができます。受け取り方は、「一時金」「年金」「一時金と年金を組み合わせて」のいずれかの形式を選択でき、「退職所得控除額」「公的年金等控除」が適用され、税負担が軽減されます。

また、金融商品での運用を選択すると、通常は運用益に課税(源泉分離課税20.315%)されますが、「iDeCo」なら非課税で再投資されます。

◆運用対象の具体例

・投資信託、債券、株式、外貨建て商品、定期預金等

・投資商品に対して抵抗がある方には、元本1000万円の保証がある定期預金もおすすめです。

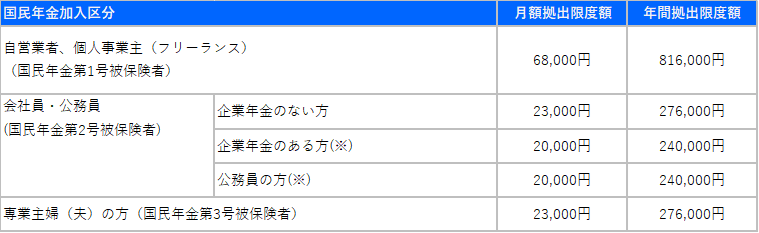

◆iDeCoの掛金について

・国民年金加入区分ごとの1か月あたり掛金上限額

(※)2024年12月より、以下のいずれかの低い方の金額が掛金の上限になります。

・月額 5万5,000円-(各月の企業型DCの事業主掛金+DB等の他制度掛金相当額)

・月額 2万円

◆注意点

・口座管理手数料等、手数料が毎月発生します。

・国民年金加入区分によって、加入対象者に年齢条件が付されます。

◆ポイント

・拠出額は1年に1回変更可能です。

・原則途中解約が出来ず、拠出は受取可能年齢(60歳以上)になるまで引出できません。

・1月1日から12月31日までの拠出額が控除の対象になります。仮に11月から拠出開始した場合、月額拠出限度額の2か月分の額が控除できる最大の対象額になります。

③ふるさと納税

都道府県、市区町村への「寄附」ができる制度です。手続きをすれば自己負担額2,000円で寄附金額が各控除対象になります。さらに、自治体によっては返礼品を受け取ることができます。

◆控除額・限度額

・所得税

所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」

※控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

・住民税

基本分と特例分を合わせた額が控除額になります。

住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10% ※控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

住民税からの控除(特例分) = (ふるさと納税額-2,000円)×(100%-10%(基本分)- 所得税の税率)

※住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は上記の計算式で決まります。住民税所得割額の2割を超える場合は以下の計算式になります。

住民税からの控除(特例分) = (住民税所得割額)×20%

◆寄付方法

・寄付上限金額を算出します。各寄付サイトに用意されている簡易計算ツールを使うと簡単に算出可能です。

・寄付を行う方法は、各自治体によって異なります。

(寄付用サイト、自治体ホームページ、道の駅での支払等)

・税金控除手続きを行います。「ワンストップ特例制度(条件あり、ポイントで解説)」または「確定申告」のどちらかを選択します。どちらを選んでも節税効果は基本同額です(場合により多少の差異が発生します)。

◆ポイント

・確定申告を普段行っていない給与所得者は、ワンストップ特例制度の方が簡単です。

ワンストップ特例制度とは確定申告不要で控除を受けられる制度です。ワンストップ特例制度の申請用紙を用意していただくのみで、オンラインにて手軽に申請も可能です。尚、1月~12月でふるさと納税の寄附先が5自治体を超える方、個人事業主の方や年収2,000万円を超える方等は確定申告が必要なため、本特例は使えません。

所得控除シミュレーション

今回ご紹介した「生命保険料控除」「iDeCo」「ふるさと納税」を活用した場合、どのくらい節税効果があるのかをシミュレーションしてみます。 ※金額はあくまで例であり、実際の数値と異なる場合があります

今回は、会社を設立し事業開始から数年経過したうえで、より一層節税等に対してお考えになるタイミングを想定しシミュレーションいたします。

弊社にて、直近一年間で会社設立業務を実施させていただいた方々の平均年齢は30代後半であり、所帯を持ってらっしゃる方が多かったため、以下のように条件を設定しました。

・年間総支給額 800万

・配偶者(38万円控除)

・扶養親族なし

・40歳

・東京都在住

・給与収入のみ

・国民年金第2号被保険者

・企業年金無し

・その他控除なし

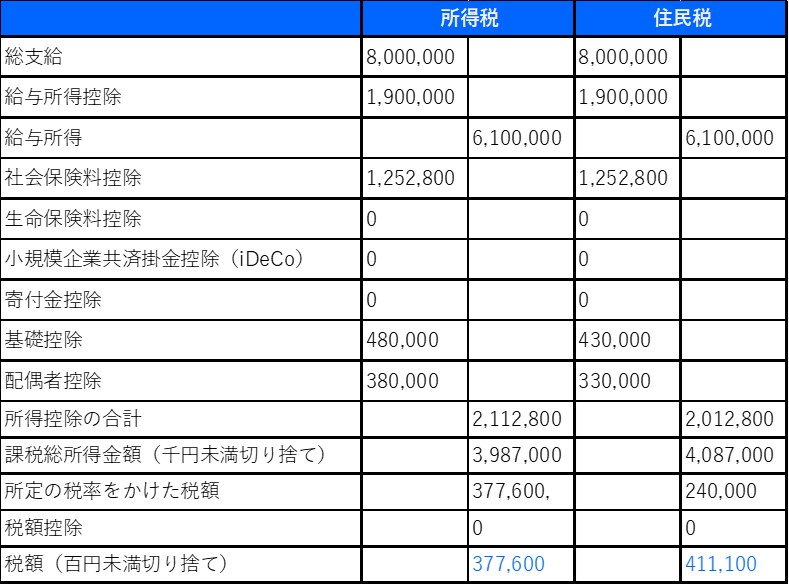

◆①生命保険料控除 ②.iDeCo ③ふるさと納税を活用しない場合

今回取り上げた控除要素を何も実施しなかった場合の計算です。

所得税は377,600円、住民税は411,100円で合計788,700円となりました。

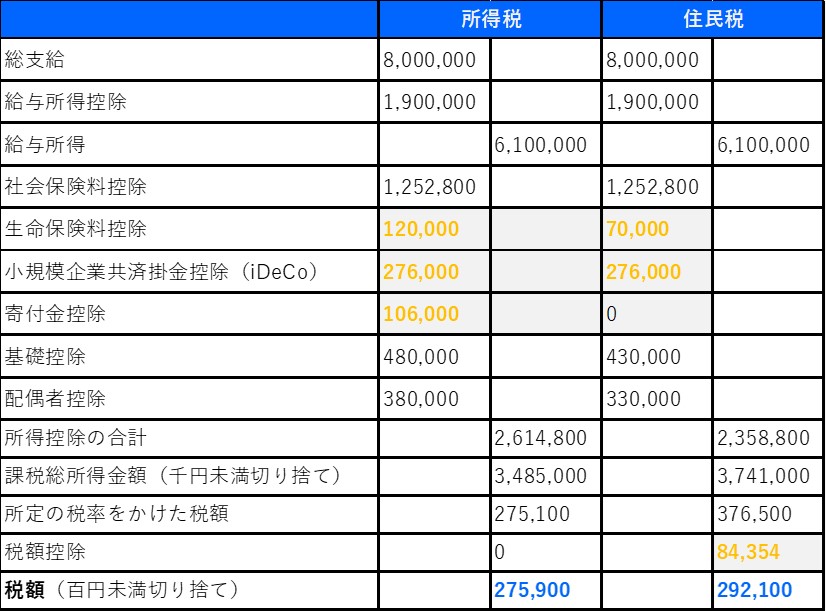

◆①生命保険料控除 ②iDeCo ③ふるさと納税を全て上限まで活用した場合

まず、各制度の上限額を算出します。

① 生命保険料控除

新生命保険料、介護医療保険料、新個人年金保険料それぞれ8万円以上の保険料を支払い

給与所得から控除される金額(所得税) 120,000円

給与所得から控除される金額(住民税) 70,000円

② iDeCo

国民年金第2号被保険者で企業年金がないため、年間276,000円拠出

給与所得から控除される金額(所得税・住民税共通) 276,000円

③ ふるさと納税

①、②控除後の税額から計算し、控除上限額は108,812円と算出。今回は端数を切り捨てて、108,000円寄附

給与所得から控除される金額 106,000円

住民税算出所得割税額からの控除 84,354円

上記額を各控除欄に当てはめていきます。

所得税は275,900円、住民税は292,100円で合計568,000円となりました。

◆活用しなかった場合 上限まで活用した場合の差額

| 所得税 | 住民税 | 合計 | |

|---|---|---|---|

| ①②③活用しなかった場合 | 377,600 | 411,100 | 788,700 |

| ①②③上限まで活用した場合 | 275,900 | 292,100 | 568,000 |

| 差額 | 101,700 | 119,000 | 220,700 |

所得税・住民税合わせて220,700円納税額が少なくなりました

最後に

今回は、給与所得者(役員報酬含む)、個人事業主など、所得税・住民税を納税している個人であれば、

「年内に」

「簡単に」

「効果が実感しやすい」

節税方法について記述してきましたが、いかがでしたでしょうか。

給料以外の満足感を得ていただけるかと思いますので、従業員の方々にもぜひご周知してみてください。

さらに、事業者様の場合ですと、個人事業主と比較し規模が大きいため、より効果が出る節税、補助金・助成金があります。

例えば個人事業主の場合、法人化したほうが節税につながるケースがありますし、補助金・助成金の場合、支払った費用の全額が対象になるということもあります。

一方、

・手間と時間がかかりそう…

・自分でできるか不安…

・効果が出るのだろうか…

・どんな制度があるか知らない…

・専門用語が難しい…

・申請書が通らない…

など、多くのお困りの声をうかがっております。

そこで、弊所では起業時から運転資金が必要な時など、ご依頼者に合ったご提案を行い、申請手続き業務を行っております。

代行業者とも提携しているため、幅広いご提案が可能ですので、本記事を通じて節税、補助金・助成金にご興味が出てきましたら、ぜひご連絡ください!

【会社設立サポートセンター練馬】

【助成金・補助金各種申請代行】

今回、節税効果を得るために保険料240,000円、iDeCo276,000円、ふるさと納税52,000円の計568,000円を支払っています。

手元に残る金額とのバランスを考慮して活用する必要がありますので、ご相談等がございましたらお気軽に北島会計へお問い合わせください。